股价大涨超134%!中邮科技登陆科创板,聚焦智能物流系统

11月13日,中邮科技股份有限公司(以下简称“中邮科技”)在科创板上市,保荐人为中金公司、中邮证券,发行价格15.18元/股,发行市盈率为28.94倍,略低于29.94倍的行业市盈率。截止到发稿时间,其股价大涨超134%,最新市值超48亿元。

中邮科技主要从事智能物流系统的研发、设计、生产、销售并提供相关服务,产品主要 包括智能分拣系统、智能传输系统等,具备为终端客户提供多种应用场景下的定制化、 专业化和智能化的智能物流系统和技术服务能力。

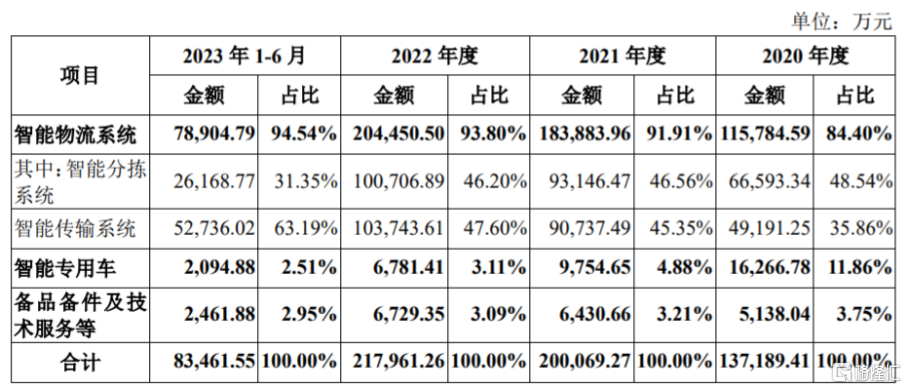

报告期内,公司的收入主要来源于智能物流系统、智能专用车、备品备件及技术服务等,其中智能物流系统的营收占比在80%以上。

公司主营业务收入按产品类别的构成情况,图片来源:招股书

截至招股说明书签署日,中邮资本持有公司65.17%的股份,为中邮科技的控股股东。邮政集团持有中邮资本100%的股权,通过中邮资本持有中邮科技65.17%的股份,为公司的实际控制人。

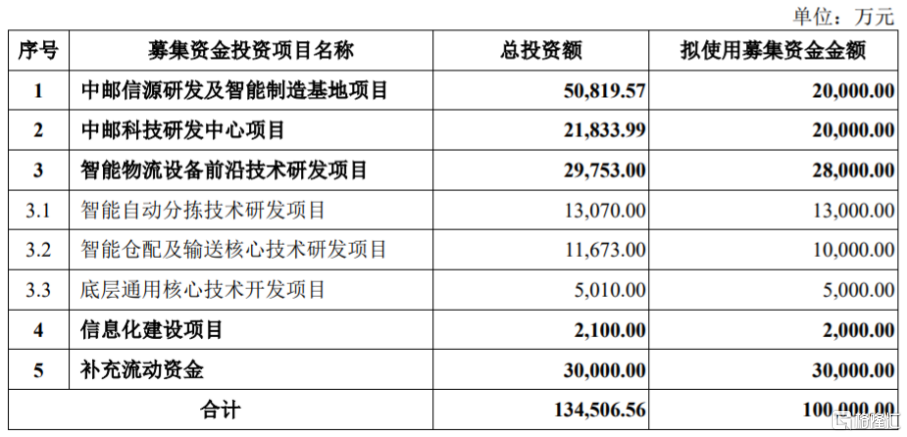

本次IPO所募集的资金主要用于中邮信源研发及智能制造基地项目、中邮科技研发中心项目、智能物流设备前沿技术研发项目、信息化建设项目、补充流动资金。

募资使用情况,图片来源:招股书

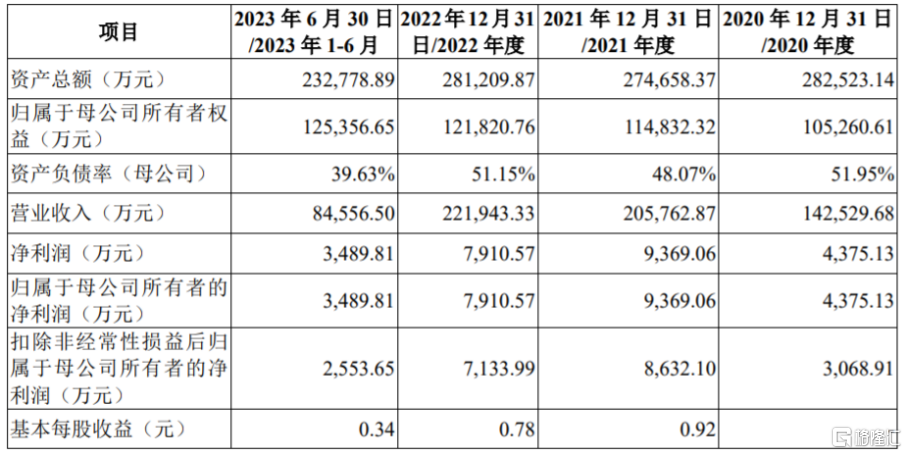

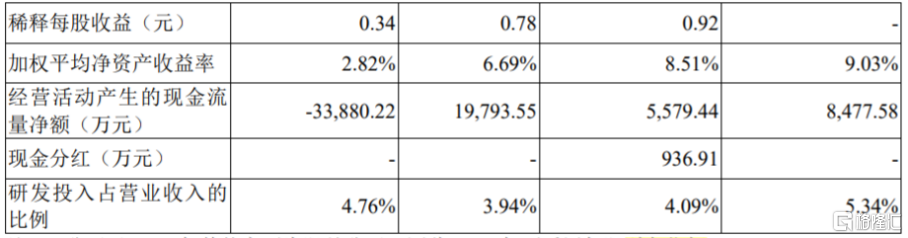

业绩方面,2020年至2023年1-6月,中邮科技实现营收约14.25亿元、20.58亿元、22.19亿元、8.46亿元,净利润分别为4375.13万元、9369.06万元、7910.57万元、3489.81万元。

主要财务数据和财务指标,图片来源:招股书

公司预计2023年实现营业收入约19.5亿元至21.2亿元,较上年同期减少4.48%至 12.14%;预计归属于母公司股东的净利润约6000万元至6800万元,较上年同期减少 14.04%至24.15%。

报告期内,中邮科技的主营业务毛利率分别为19.36%、15.07%、13.91%和17.01%,同行业可比公司主营业务毛利率平均值分别为26.90%、22.69%、20.68%和20.07%。公司主营业务毛利率低于同行业可比公司,且2020年至2022年期间呈现持续下滑趋势。

公司主要以项目制形式开展业务,现阶段公司的智能物流系统产品主要应用于下游快递物流和电子商务行业。报告期内,中邮科技前五大客户销售收入占当期营业收入的比例分别为92.56%、92.56%、95.29%和96.88%,其中来自顺丰的营业收入占比分别为32.13%、49.27%、65.01%和80.63%,占比较大。如果公司与主要客户之间的合作关系发生变化,可能会影响公司的经营业绩。

SH 中邮科技

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。